| 作者:左建兰、周莹霞、黄震

| 任职于佛吉亚(中国)汽车座椅业务

一月“涨声一片”,二月“降价潮”,三月直接进入“价格战”。2023年的中国乘用车市场,开年至今不足百日,却上演了眼花缭乱的多空转换,从新能源车企之间的角力暗斗,到东风系上演“三月惊奇”,引发30多家车企加入乱斗,一直到近期奔驰、宝马等豪华车品牌的“降价罗生门”……真的是,乱花渐欲迷人眼。

我们研究发现,此轮“价格战”存在市场供需变化以及政策引导下的必然性,经过媒体(特别是自媒体)的渲染下放大了其影响力。但是综合分析我们认为,这场乘用车市场的“价格战”,打不长,也打不久。我们预计在4月份的上海国际车展之后,就会逐步恢复正常的状态。但是从长期来看,还是会对于乘用车市场,特别是15万元以下入门级别的市场,产生长期的影响。

一、背景:不到百日,多空转换

2022年12月31日,国补政策正式终止,这也标志着最高“插电混合动力4800元/辆、纯电动车12600元/辆”的国家财政补贴正式退场。随即,包括比亚迪、广汽埃安、长安、一汽-大众和上汽大众在内的10余家车企纷纷调高了售价。例如,比亚迪在2022年12月31日通过微博官宣涨价,从2023年1月1日起,对相关新能源车型上调2000-6000元。

但是,出乎意料却又在情理之中的是,2023年1月6日,特斯拉宣布国产特斯拉全系降价,最高降幅达到4.8万元,其中Model 3起售价22.99万元,Model Y起售价25.99万元,两款车型价格均创下史上新低。而且,这是2022年10月24日、11月8日、12月7日之后的第四次降价了。

特斯拉连续四个月的“每月一降”,将一个巨大的难题抛掷于众多新能源车企的面前,“跟,还是不跟,这真的是个问题。”在成本压力和市场份额的取舍中,AITO问界、小鹏率先跟牌,之后广汽埃安、极氪汽车、蔚来汽车等也推出“限时优惠”的政策,来应对由于特斯拉降价引起的冲击。

于无声处听惊雷!3月初的一张“东风雪铁龙 C6限时综合补贴9万元”的截图,将原本新能源车企之间的明争暗斗,推向整个乘用车市场的“全面战争”。东风汽车集团旗下包括东风雪铁龙、东风标致、东风日产、东风本田在内的7个品牌共58款车型,参与到湖北省的购车补贴活动。一时间,过去多年门可罗雀的东风系诸多4S店开始人潮涌动,有些甚至需要排队预约,而且引起了全国各地的消费者跨省购车。东风汽车集团打响的“价格战第一枪”,在一周之内迅速蔓延至全国多地,例如,一汽集团宣布,将对吉林省展开消费补贴,补贴总额高达1.5亿元。

进入3月的第二周,社交媒体上关于奔驰、宝马和奥迪降价10万余元的信息甚嚣尘上,虽然官方以专业的媒体应对语言几经否认,但是头部豪华车企的此类传闻,依然将整个乘用车带向集体的错愕和迷茫。3月中旬,A股和港股的汽车板块也开始进入明显的下行行情,比亚迪、长安汽车、东风汽车等都受到影响,跌幅超过5%。

二、原因:供需变化、政策烘托、媒体渲染

虽然眼花缭乱,但是通过分析我们认为,此轮“价格战”存在市场供需变化以及政策引导下的必然性,经过媒体(特别是自媒体)的渲染下放大了其影响力。

1、合资品牌高库存下的断臂求存

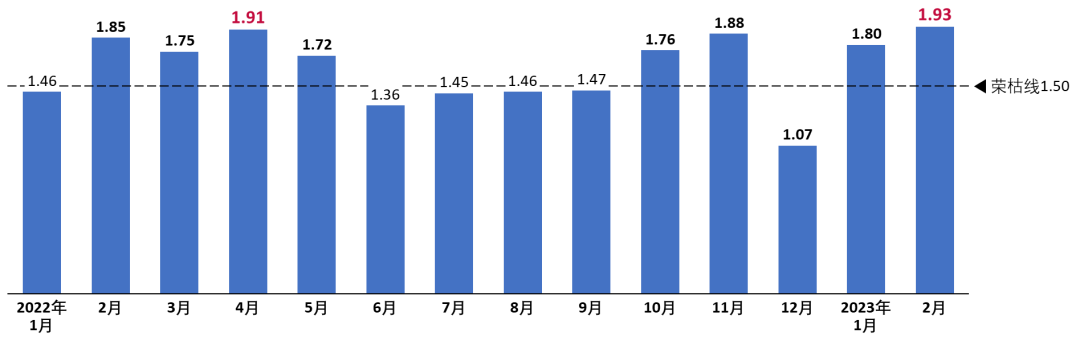

根据中国汽车流通协会发布2023年2月份“汽车经销商库存”调查结果,2月份汽车经销商综合库存系数为1.93,环比上升7.2%,同比上升4.3%,库存水平位于警戒线以上。而且值得注意的是,1.93的库存系数是2022年以来的历史最高位,上一次达到1.91的库存系数,还是在2022年4月份,彼时正处于疫情高峰、上海等城市封城的特殊时间段。

另外值得注意的是,从2022年10月份开始至今,库存系数长时间处于超过1.8的高库存水位,在连续几个月的高位盘整之后,在2023年2月冲到了2022年至今的历史最高点,也是说明了在长时间累计的情况下,目前整个乘用车市场库存的严峻形势。

图1:2022年1月至2023年2月 中国汽车流通协会 汽车经销商综合库存系数

而且,分品牌细分来看,合资品牌的库存系数是最高的,例如,2023年2月份的系数为2.15(比较自主品牌的1.74和豪华品牌的1.7);1月份的系数位位1.89(比较自主品牌的1.75和豪华品牌的1.7)。与此同时我们关注到,1月份库存深度最高的品牌包括东风本田和一汽大众,2月份最高的品牌包括上汽通用别克和上汽通用凯迪拉克。

所以,从库存系数的角度来看,我们也不难理解为何东风系以及上汽通用等合资品牌,需要“高喊着口号”来下场加入这场价格战了。

2、传统燃油车品牌降价维持市场份额

根据中国汽车工业协会公布的乘用车销量,我们计算得出,新能源汽车(包括BEV和PHEV)在乘用车销量中的渗透率,从2020年的6.2%,暴涨到2022年的29.2%。从绝对数字来看,从2020年的125万台,暴涨到2022年的689万台。其中值得一提的是,比亚迪在2022年以180万的销量登顶销冠,这也是中国自主品牌第一次战胜一汽大众、上汽大众、上汽通用等合资品牌。

而几家欢喜就有几家愁,面对新能源汽车的高歌猛进,传统燃油车的销量呈现出节节败退的惨状,从2020年的1893万台,已经下降到2022年的1668万台。并且许多传统燃油车巨头,特别是合资品牌,在电动化转型的过程中似乎举步维艰。例如,2022年奔驰、宝马和奥迪的在华销量出现了史无前例的全面下滑,下滑幅度分别达到-0.9%、-6.4%和-9.3%;此外,日系和美系的领军车企也出现了不同程度的下降,例如,本田在中国的销量下降12.1%、日产下降22.1%、上汽通用下降18.8%,等等。

因此,从市场份额变化的角度,我们也可以理解为何众多合资品牌,甚至是豪华品牌,都要冒着风险去降价求生存。降价一定不是救命良药,但在“三月惊奇”的现在,也许是不得不跟进的,唯一的解药。

图2:2020-2022 中国汽车工业协会 乘用车销量(单位:百万台)

3、政府需要稳住新能汽车等大宗消费

2022年《政府工作报告》提出,“多渠道增加城乡居民收入。稳定汽车等大宗消费,推动餐饮、文化、旅游、体育等生活服务消费恢复。”与此相呼应的是,3月5日,工业和信息化部部长金壮龙在十四届全国人大一次会议首场“部长通道”采访活动上表示,“首先要稳住新能源汽车大宗消费,同时继续开展智能家电、绿色建材下乡活动。”,在此之前,商务部在2月28日宣布,2023年定为“消费提振年”,其中“2023年全国消费促进月”是“消费提振年”6大主题活动之一,将于3月1日-31日举办。其间商务部将组织启动百城联动汽车节等重点活动。

在密集的高层政策发声之后,根据我们的收集和整理,2023年2-3月共有包括湖北、重庆、上海、四川、湖南等14个省市,公布了汽车消费补贴政策。其中最为亮眼的就是湖北省联合东风汽车集团开展的购车补贴活动,此外哈尔滨市、深圳市等也都开展了总额高达千万级别的购车补贴。

所以,在车企的经济行为之下,又叠加了政府稳住汽车消费的政策引导,因此政企双重烘托之下,才出现了众多大力度的价格优惠。在东风雪铁龙C6限时直享的9万元之上,写的正是“政企综合补贴”。

4、媒体渲染下的“价格战”应运而生

“价格战”这个夸张的表述,很大程度也是媒体(特别是自媒体)上热搜、上头条压力下的语不惊人死不休。根据我们的资料收集和划分,绝大部分的降价信息发布主体来自于经销商,其中还不乏许多企业内购优惠信息。而且根据行业惯例或是潜规则,大幅降价的背后一定暗藏着诸多严苛的限制性条件。但这些不会是宣传的重点,铺天盖地的降价信息或是传闻,成为了这次“政企综合补贴”最终上升为“价格战”的幕后推手。

三、思考:“价格战”打不长也打不久,但是压力会长期持续

根据上文分析,我们从参与“价格战”的主体背后的动机角度去思考,认为这一轮“价格战”打不长,也打不久,预计在4月份的上海国际车展之后,就会逐步恢复正常的状态。但是从长期来看,还是会对于乘用车市场,特别是15万元以下入门级别的市场,产生长期的影响。

1、短期:子弹有限,打不长也打不久

我们分析参与“价格战”的多方主体,认为无论是企业还是政府,都缺乏足够多的子弹,来支撑持久战。因此这一轮的“价格战”更多充满了短期的“短平快”,参与方都希望用简单直接的降价快速达成目的。

从参与企业的角度,目前汽车制造业已经回归到理性的低利润的制造业属性,企业不再有大笔额资金来支持烧钱的行为,即使是烧钱换市场份额。从毛利的角度,特斯拉大约是28%,理想汽车约为20%,比亚迪约为15%,而蔚来等大约只有10%,此轮“价格战”中最为积极的东风汽车,其毛利率只有约7.62%。在这样的低毛利背景下,虽然许多企业严格控制成本,但是依然难以实现净利润的盈亏平衡。

从政府的角度,政策激励更多是优化营商环境,激发和推进市场主体的活力。目前阶段,乘用车市场已经得到了大家的广泛关注,所以我们预计,政府的补贴等措施将逐步淡出。

基于以上分析,我们预计,伴随着上海车展的举行,以及诸多新车上市,企业和政府的联合补贴也将逐步退出市场,慢慢恢复正常的市场状态。

2、中期:价格锚点下探,入门级别市场竞争加剧

希夫曼在《消费者行为学》中引用托奥斯基的“价格锚点”概念,延伸阐述说,当消费者需要对某个商品进行定量估测时,会将某些特定的价格、数量作为起始点,来进行理性的判断。伴随众多合资品牌价格的下降,消费者将以降低后的价格作为锚点,来判断和评估后续上市的新车型。

由此延申,我们认为将出现两个新的均衡:第一,消费者对于品牌形象及其地位进行重新构建。许多合资品牌,例如部分日系,以及法系、韩系的品牌,将失去品牌溢价,泯然于众人,甚至是被贴上廉价的标签;第二,消费者对于不同等级的车型形成新的价格预期。伴随“油电同价”的讨论,部分燃油车极有可能以价格的下降,维持住市场份额,暂时抵挡住电动汽车对其现有市场基本盘的冲击。

基于以上两个假设进一步推论,我们可以发现,无论是单个还是多个因素的发展,都将进一步加剧15万元以下入门级别市场的竞争,许多电动汽车以往赖以生存的高性价比将在传统燃油车的价格竞争下,失去许多竞争优势,而这也将导致入门级别市场的竞争,进入更加严苛的价格比拼,这对于参与方的供应链布局以及成本控制能力,都将提出新的要求。

经历跌宕起伏的2022年中国乘用车市场,在2023年伊始就上演了不足百日,多空转换的震荡。伴随更多传统燃油车企业的入局,“价格战”背后的激烈竞争已经不仅仅是新能源汽车玩家之间的交手,更加呈现出包含传统燃油汽车和新能源汽车、传统汽车玩家和造车新势力等多维度的综合较量,这也反映出伴随中国乘用车市场的结构性调整,竞争态势走向深度调整以及重新架构。

在这个过程中,无论是合资品牌还是自主品牌,抑或是新势力玩家,都将经历冰与火的洗礼,在越来越严苛的价格体系下,重构产品和供应链的优势,面对销量和财务报表的双重压力,艰难前行。

一定有人会离开,也一定有人会脱颖而出,伴随蜕变与重生,带来新的惊喜。

免责声明:本站登载此文仅出于信息分享,并不意味着赞同其观点及其描述,不承担侵权行为的连带责任。如涉及版权等问题,请与我们联系(联系QQ:26887486),我们将及时删除处理。

本文链接:https://www.yunlianauto.com/article/45/44566.html